La décision sur le taux de base est « sur le fil du rasoir » en raison d’une inflation « persistante » – un analyste appelle à une réduction (Image : Getty)

Les approbations de prêts hypothécaires pour l’achat d’un logement sont tombées à leur plus bas niveau depuis janvier, tandis que les approbations nettes de réhypothèques sont tombées à leur plus bas niveau en 24 ans, selon de nouvelles données.

Selon le dernier rapport sur l’argent et le crédit de la Banque d’Angleterre (BoE), les approbations nettes de prêts hypothécaires sont passées de 45 400 en août à 43 300 en septembre et les approbations nettes de réhypothèques sont tombées à 20 600 contre 25 100. Il a également montré que l’emprunt net de la dette hypothécaire a diminué de 1,1 milliard de livres sterling en août à -0,9 milliard de livres sterling en septembre – le plus bas depuis avril 2023.

Dans le même temps, le taux d’intérêt « effectif », qui fait référence aux intérêts réels payés sur les prêts hypothécaires nouvellement contractés, a augmenté de 19 points de base et se situe désormais à 5,01 %.

Alice Haine, analyste des finances personnelles chez la plateforme d’investissement Bestinvest, a commenté : « Les approbations de prêts hypothécaires ont continué de baisser en septembre, chutant de près de 5 %, car les taux hypothécaires élevés ont posé d’importants problèmes d’accessibilité financière aux acheteurs, les pressions continues sur le coût de la vie rendant également la tâche plus difficile pour les acheteurs. pour sécuriser les maisons qu’ils souhaitent.

« Les approbations nettes de réhypothèque, qui englobent les réhypothèques auprès d’un autre prêteur, ont également connu une baisse rapide en septembre, car de plus en plus de propriétaires sont restés fidèles à leur prêteur existant plutôt que de passer à un nouveau fournisseur pour éviter les contrôles d’abordabilité. »

EN SAVOIR PLUS: Jeremy Hunt envisage une réduction importante des droits de succession avant la déclaration d’automne

Les approbations de prêts hypothécaires ont chuté en septembre en raison de pressions sur l’accessibilité financière (Image : Getty)

Mme Haine a ajouté : « Les prêts hypothécaires ont également plongé en septembre – reflet du comportement plus conservateur des acheteurs en évitant les grandes maisons familiales au profit de maisons plus petites et de moindre valeur pour répondre aux critères d’abordabilité des prêteurs. Le changement d’appétit des acheteurs et les perspectives économiques incertaines devraient entraîner un nouvel affaiblissement des prêts hypothécaires dans les mois à venir.

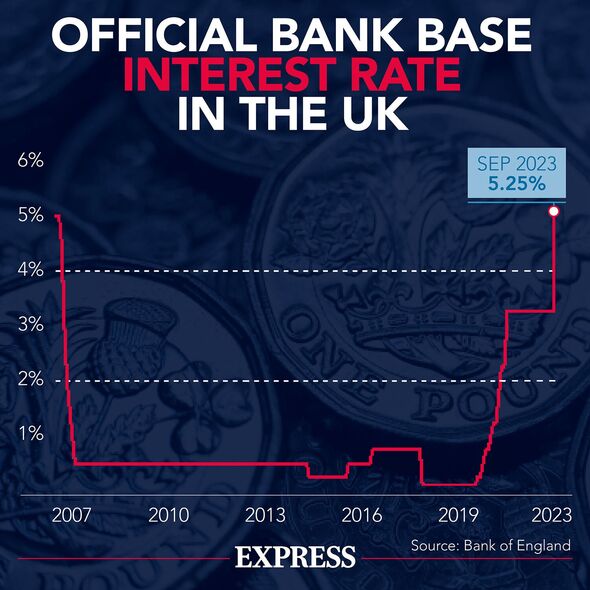

La décision de la Banque d’Angleterre de suspendre les hausses de taux d’intérêt le mois dernier a offert aux acheteurs un « répit bienvenu » après le barrage de hausses de taux depuis fin 2021.

Cependant, Mme Haine a noté : « Maintenant, tous les regards sont tournés vers la réunion de jeudi pour voir si la banque centrale va continuer à maintenir les taux d’intérêt à 5,25 pour cent ou à procéder à sa 15e hausse de taux – une décision désormais sur le fil du rasoir après l’indice des prix à la consommation obstinément rigide de septembre. L’inflation est restée inchangée à 6,7 pour cent.

« Si la BoE décide de faire une nouvelle pause, cela apporterait un peu de joie de Noël aux primo-accédants et aux propriétaires cherchant à se refinancer. »

Cependant, Mme Haine a déclaré qu’il y avait place à un peu d’optimisme. Elle a expliqué : « L’amélioration des attentes en matière de taux d’intérêt s’est déjà répercutée sur le marché, avec une baisse moyenne des deux taux fixes à cinq ans au cours du mois dernier, alors que les prêteurs se livrent une concurrence plus agressive pour les affaires.

« Ajoutez à cela la baisse des prix de l’immobilier et les primo-accédants pourraient être en mesure de conclure des offres légèrement meilleures, même s’ils doivent se garder de trop s’étendre dans un marché en baisse. Prendre une hypothèque importante qui peut être difficile à rembourser si la situation financière se détériore par la suite n’est pas judicieux dans une période économique incertaine.

Pour les propriétaires existants, Mme Haine a déclaré que les perspectives sont « moins roses ». Elle a déclaré : « Même si la BoE interrompt à nouveau son cycle de resserrement, un taux d’intérêt global de 5,25 % reste extrêmement élevé par rapport aux plus bas enregistrés il y a à peine deux ans.

« De nombreuses personnes qui sortent des accords bon marché qu’elles ont conclus avant le cycle de resserrement sont toujours confrontées à une augmentation significative de leurs remboursements. La plupart des emprunteurs bénéficiant de prêts hypothécaires à taux fixe, le frein causé par les taux d’intérêt élevés continuera à avoir des répercussions sur les prêts hypothécaires – et peut-être sur le marché immobilier – pendant un certain temps encore.»

- Expérience sans publicité et sans interruption.

- Pages à chargement rapide comme une fusée.

- Accès exclusif et illimité à tout notre contenu.

La Banque d’Angleterre a décidé de maintenir son taux directeur à 5,25 % en septembre. (Image : EXPRESS)

Cependant, certains analystes suggèrent qu’il pourrait être avantageux de réduire le taux de base d’au moins 0,25 pour cent plutôt que de le suspendre ou de le relever à nouveau jeudi.

Écrire à son 27 000 abonnés sur X, anciennement connu sous le nom de Twitter, Julian Jessop, chercheur en économie à l’Institut des affaires économiques, a déclaré : « Presque toutes les discussions avant la décision de la Banque d’Angleterre de cette semaine ont porté sur la question de savoir si le #MPC augmenterait à nouveau les taux d’intérêt. En revanche, je voterais pour une réduction immédiate de ¼ % (à 5 %).

« De manière tout aussi importante, je voterais également en faveur d’une pause dans le resserrement quantitatif (« #QT », ou le processus de revente des obligations d’État achetées par la banque centrale dans le cadre du « QE »). » (sic)

En énumérant ses trois principales raisons, M. Jessop a écrit : « 1. la croissance du PIB et l’inflation ont été plus faibles que ce que la Banque avait prévu.

« 2. la Banque prévoyait déjà que l’inflation tomberait en dessous de l’objectif de 2% à moyen terme si les taux restaient à 5¼% et surtout.

« 3. la croissance de la monnaie et du crédit s’est effondrée, ce qui en dit beaucoup plus sur la direction que prend l’inflation que les données rétrospectives sur les prix ou les salaires.

Il a ajouté : « J’ajouterais que je n’aurais pas voté en faveur d’une augmentation des taux lors de la réunion d’août (la dernière augmentation), donc la cohérence m’obligerait également à voter pour annuler cette décision maintenant. » (sic)

La Banque d’Angleterre annoncera sa décision de modifier ou non le taux de base le jeudi 2 novembre à 12 heures.